個人再生手続きとは、2001年に施行された比較的新しい債務整理制度の1つです。

個人再生手続きを利用することにより、自己破産せず借金を整理することができます。

借金を大幅に減額することができ、減額された借金を原則3年間の分割で支払えば残りの借金は免除されるのです。

手続きが複雑なため、自己破産に比べると利用者が少ないですが、自宅を手放さずに借金を大幅に減額できるので、生活を再建する際のメリットがとても大きいと言えるでしょう。

任意整理とは違い、裁判所により個人再生事件として扱われ、強制的に借金を減額することができるのも嬉しいポイントです。

- 任意整理で利息をカットして借金を減額しても、月々の支払いが苦しい

- 家を残したいと考えていて、個人再生決定後も住宅ローンを返済できる収入がある

- 自己破産手続きで免責決定が出なかった

これらに当てはまる方は、個人再生を検討してみてはいかがでしょうか。

今回は個人再生の手続きの流れを詳しく解説します。

これから申し立てをする方も、もうすでに申し立てをした人も、この記事を読めば申し立てから手続き完了までの流れをつかむことができるので、是非参考にしてください。

個人再生の手続きの全体的な流れとかかる時間

個人再生は東京地方裁判所で行うと、申立てから認可決定まで6ヶ月間かかります。

※かかる期間は地方によって異なります。大阪では原則100日で完了するよう運用されています。

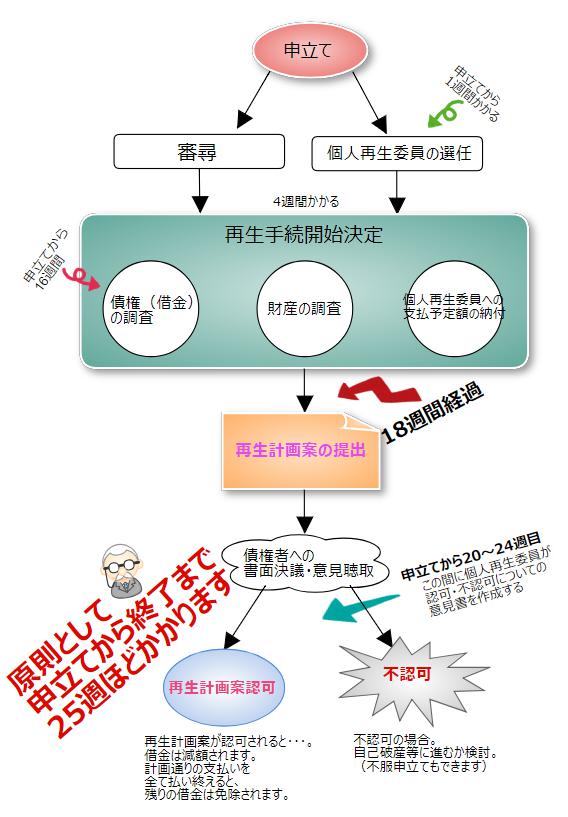

下の図は、東京地方裁判所での個人再生手続きの流れです。

このように申し立てから認可され借金が減額されるまでに、25週間(約6ヶ月)ほどの時間を要します。

これは申し立てからの期間であって、裁判所に申立て手続きをする前準備も周到に行わないと、再生手続を開始することもできません。

では、申し立てに必要な書類や準備から認可・不認可決定に至るまでの、手続きの流れを詳しく解説していきます。

申し立てから認可決定までの個人の再生の手続きの流れ

個人再生の申し立てから認可決定まで、大きく分けて7つの過程を通して個人再生の手続きをします。

今回解説する内容は、東京地方裁判所での個人再生手続きの流れを紹介しており、裁判所によって個人再生の手続きの流れが異なる場合があるので、管轄の裁判所が東京地裁でない方は参考程度にしていただければと思います。

1. 個人再生の申し立て

個人再生は、管轄の裁判所に申し立てをすることから始まります。

この申立てには多くの書類が必要になり、申立てを行う人は書類を揃えるために多くの時間を要すると考えてよいでしょう。

個人再生申立ての必要書類や書式は、管轄の裁判所によって多少異なる部分もあるので事前確認が必要です。

個人再生の申し立てをひとりでするのは困難だと思ったら、法律の専門家(弁護士・司法書士・法テラスなど)に相談してから、手続きをはじめましょう。

個人再生手続きには2種類ある

個人再生の手続きには小規模個人再生と給与所得者等再生手続の2種類あります。

それぞれの特徴は次の通りです。

| 再生手続の種類 | 利用条件 |

|---|---|

| 小規模個人再生 |

|

| 給与所得者等再生手続 |

|

※1 住宅ローンを除く借金総額が5,000万円を超える場合は、自己破産を検討することが多い。

※2 再生計画とは、借金をいくら減額して、いくらずつ払うかについて記載したもので、裁判所がこの計画について債権者の意見・議決をふまえて認可することで、法的に借金が減額されることになる。

個人再生に必要な提出書類

ここでは、東京地方裁判所の必要書類を一覧にしました。

まず個人再生手続きの申立てをする上で必要となる書類は次のとおりです。

- 申立書

- 収入一覧及び主要財産一覧

- 債権者一覧表

- 住民票の写し(コピー不可・マイナンバーの記載がないもの)

- 委任状

さらに申し立てと同時に、または申し立て後に追加で提出を求められる書類もあります。

- 財産目録

- 清算価値算出シート

- 再生債務者の収入を明らかにする書類

- 家計全体の状況(直近2ヶ月分)

- 住宅資金特別条項を定める場合、住宅及びその敷地の登記事項証明書

この中で、再生債務者の収入を明らかにする書類は、小規模個人再生の場合と給与所得者等再生の場合で異なるので確認しておきましょう。

| 小規模個人再生 |

|

|---|---|

| 給与所得者等再生 |

|

さらに上記以外で、個人再生委員の指示に基づいて提出が求められる書類をまとめたので、参考にしてください。

| 個人再生委員の指示に基づいて提出が求められる書類 | |

|---|---|

| 現金・預金 | 預金通帳 |

| 貸付金・売掛金 | 契約書・回収見込に関わる資料 |

| 積立金等 | 積立残高などの金額が分かる書類 |

| 退職金 | 退職金見込み証明書や退職金に関わる給与規定や算出過程が分かる計算書 ※退職金見込額は、現時点でやめた場合にもらえる退職金額の8分の1で計算(近々やめる場合は4分の1・既にもらった場合は現金・預貯金として計算する |

| 保険解約返戻金 | 保険証書・解約返戻金額証明書 |

| 有価証券 | 証券写し・証券の時価が分かる資料 |

| 自動車・バイク | 時価が分かる資料・車検証 |

| 高価品等 | 時価が分かる書面 |

| 不動産 | 不動産業者2社による査定書 |

※住宅ローンが残っていて、持ち家を手放さず個人再生をする場合は別途その手続を求める申立てが必要です。

2. 個人再生委員の専任と審尋

個人再生の申し立てがあると、裁判所は当事者または利害関係者に対して意見を述べる機会を与えます。

これを審尋(または審問)といいます。

東京地方裁判所では、個人再生の申し立てと同時に個人再生委員が専任され、面談を通して申立人が個人再生の条件を満たしているかを細かく調査。

個人再生委員は主に債務整理事件を熟知した弁護士が個人再生委員として選ばれており、申立人の財産調査や再生に向けてのアドバイスをしてくれます。

面談の内容は下記のとおりです。

- 東京では原則1回

- 個人再生委員の弁護士事務所で行うことが多い

- 所要時間は要件による

- 主な質問内容

「今の生活状況で今後きちんと支払っていけるか」

「借金が増える理由になった事情は解消されているか」

また面談の中で、個人再生手続きを開始するのに必要な書類が足りない場合、追加資料の提出を求められることもあります。

再生手続の認可に必要な書類になるので、速やかに対応してください。

3. 支払い予定額の納付(個人再生後の返済の予行演習)

個人再生の申立人は、個人再生委員に支払い予定額の納付をします。

これは借金の返済を継続していけるかを判断するために行われるもので、個人再生後の支払いの予行演習として、個人再生委員に決まった金額を一定期間支払うというものです。

東京地方裁判所では支払い予定額の納付を履行テストといい、6ヶ月間滞りなくお金が支払われるかテストをします。

第1回目の支払いは、個人再生の申し立てから1週間以内に行われ、再生手続の開始を認めるかどうかの判断基準となります。

もし1回目にきちんと支払われなければ、個人再生委員に「認可後の支払いに疑問がある」という印象を持たれてしまい、個人再生手続きが不認可になる恐れがあるので、必ず支払うようにしましょう。

東京地裁の履行テストの内容は次のとおりです。

- 再生計画認可決定後に、借金の返済を継続していけるかを判断するため、分納予納金として認可決定までの6ヶ月間、毎月個人再生委員が指定する口座へ振り込む。

- 振込金額は、計画弁済予定額(申立書に記載欄アリ)の1ヶ月分。

- 振り込まれた6ヶ月分の分納予納金は、個人再生委員の報酬に充てられる。

代理弁護士がいる場合・・・15万円

代理弁護士がいない場合・・・25万円

再生手続開始が決定してからも、毎月(5回)支払いを続けます。

開始決定後もきちんと支払いが行われなかった場合は、個人再生手続きが途中で中止になることもあるので注意しましょう。

4. 個人再生の手続き開始決定(再生計画案作成の準備)

個人再生委員が審尋の結果を裁判所に報告し、問題がなければ再生手続の開始が決定します。

ただし、面接を通して以下のような問題があると判断された場合は、申し立て自体が棄却されてしまいます。

- 借金の総額(住宅ローンを除く)が5,000万円以上

- 個人再生費用がない

- 再生計画案の作成・認可の見込みがない

- 不能な目的で再生手続の申立てをしていたり、申立てに虚偽の内容がある

- 明らかに収入がない・不足している

申し立てが棄却されると、当然個人再生をすることができないので、別の方法で債務整理を検討しなければなりません。

個人再生手続き開始が認められたら、裁判所はすぐに債権の調査と財産の調査を開始します。

この作業には2ヶ月~3ヶ月かかります。

調査結果や算出された金額を元に、個人再生で最も重要な再生計画案を作成することになるので、ここでの作業は時間をかけ慎重に行われるのです。

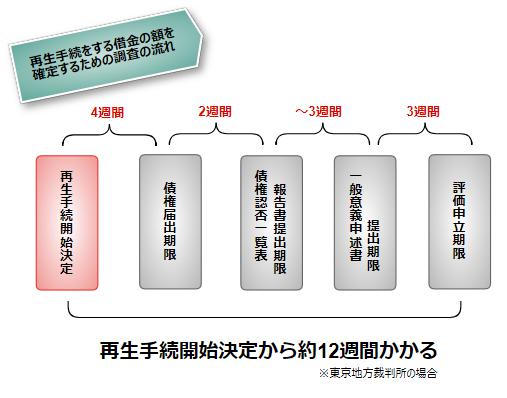

債権の調査

裁判所は債権の調査をするために、各債権者(お金を貸した者)に再生手続開始決定を通知し、書類の提出を求めます。

また、債権者の意見も尊重しなければなりませんから、異議の申し立てがないかどうかも確認します。

具体的な内容を以下にまとめたので、参考にしてください。

- 債権届出期限(開始決定から4週間)

債権者には開始決定手続きの通知書と共に、再生債権届出書が送られます。

申立人が作成した債権者一覧表の内容で間違いないか?を確認する書類で、異議がある場合は期限内に債権届出書が提出されます。

※個人再生の場合、提出は義務ではないので届出がない場合は、債権一覧表の内容で間違いないと届出があったものとみなされます(みなし届出といいます) - 債権認否一覧表及び報告書の提出期限(開始決定から6週間)

申立人は債権届出(みなし届出含む)の内容に対して、認める・認めないを回答するために、「債権認否一覧表」を提出します。

さらに、申立時点から財産状況に変化があった場合は、その内容を報告書にして提出します。

※債権届出の内容に異議がある場合、3. 異議申述書を提出しないと異議は認められません。債権認否一覧表は、異議申述期間の初日までに提出しましょう。 - 一般異議申述期間(開始決定から6~9週間)

債権認否一覧表で否認した債権について、改めて「異議申述書」で異議を申し述べます。

異議申述書が提出された場合、該当する債権者にも通知されます。 - 評価申立期限(開始決定から12週間)

債権者が「異議申述書」の内容に納得出来ない場合、「評価申立」をすることができます。

評価申立が行われると、個人再生委員がその債権の内容を調査。

裁判所は、個人再生委員の調査結果を元に、最終的な再生債権額を決定することになります。

※東京地裁で評価申立を行う場合、個人再生委員への調査報酬は不要。ただし、他の裁判所の場合、改めて費用が発生することがあるため確認してください。

このような工程を経て、開始決定から2ヶ月~3ヶ月で最終的な債権額が決定されます。

財産の調査

個人再生は、裁判所を介して全ての借金のうち一部を免除してもらい、残りの借金を3年間(最長5年まで)かけて分割で払っていく手続きになります。

個人再生手続きをしたあと、裁判所が決めた金額を返済することになりますが、その返済額を算出するために財産の調査が必要なのです。

実は、個人再生で返済するべき最低弁済額は法律で定められており、住宅ローンを含まない借金の総額が3,000万円以下の場合の最低弁済額を、最低弁済基準としています。

| 基準債務(借金)の総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 債務総額の全額 |

| 100万円以上500万円以下 | 100万円 |

| 500万円以上1500万円以下 | 基準債務の5分の1 |

| 1500万円以上3000万円以下 | 300万円 |

表のように、借金の総額が500万円以上になる場合、借金は5分の1に減額され残りの借金は免除となります。

でも最低弁済基準よりも所有財産の方が価値がある場合や、所得が高い給与所得者(サラリーマン等)の場合にも、同じ基準で弁済額を決定することは公平ではありませんよね。

債権者にとっては、本来返ってくるお金が一部返ってこないわけですから、払える人からは少しでも多く返してもらう権利があります。

そこで申立人の財産を調べて、所有財産を売却したときの金額(清算価値)と手取り収入額(可処分所得)を算出し、最低弁済基準額か財産を考慮した弁済額のどちらを支払うかを決めるのです。

最低返済基準額、清算価値、可処分所得の2年分を比べて、いずれかのうち最も金額が高いものが弁済額となります(可処分所得の2年分は手続き方法が「給与所得者等再生手続」の場合のみ適用)。

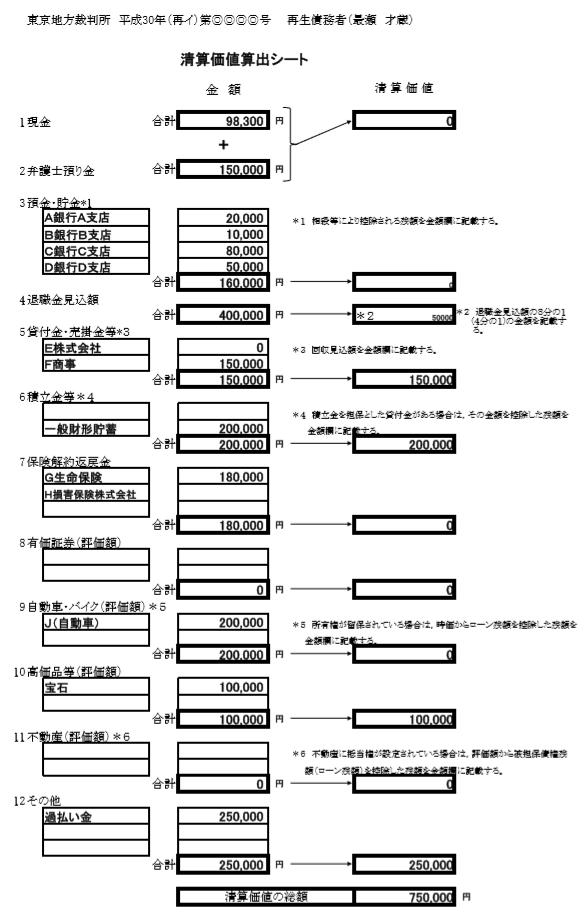

清算価値の算出に含まれる財産

清算価値を算出するのに含まれる財産は、次のとおりです。

- 現金

- 預貯金額

- 退職金見込額

- 貸付金・売掛金(回収見込額)

- 積立金等(積立金担保の貸付がある場合は、控除した金額)

- 保険解約返戻金

- 有価証券(評価額)

- 自動車・バイク(評価額/所有権留保されている場合は、時価からローン残額を控除した金額)

- 効果品等(評価額)

- 不動産(評価額)

※退職金見込額は、現時点でやめた場合にもらえる退職金額の8分の1で計算(近々やめる場合は4分の1・既にもらった場合は現金・預貯金として計算する)

そして、清算価値が正しく計算されていることを示すために清算価値算出シートの提出が義務付けられています。

この場合、清算価値の総額が75万円であることがわかりますね。

借金の総額が400万円あるとすると、弁済基準額(100万円)と清算価値(75万円)を比較し高い方の額を最低弁済額に決定するので、再生手続き終了後は100万円を3年間で支払うことになります。

可処分所得の計算

可処分所得とは、厳密にいうと実収入から税金・保険料などの非消費支出を差し引いた所得を指します。

給与所得者等再生手続きをする場合、この可処分所得の2年分と弁済基準額・清算価値の3つを比較し、一番高い額を最低弁済額に設定することになります。

給与所得者等再生手続きは、債権者からの意見を聞くのみで認可されやすいことがメリットですが、可処分所得を算出しなければならず、結果的に最低弁済額が小規模個人再生に比べて高くなるというデメリットもあります。

平均年収が高い方く扶養家族が少ない方が給与所得者等再生を選択すると、最低弁済額が高くなる可能性があるので、そういった場合は小規模個人再生を選択することになるでしょう。

給与所得者等再生手続きをすると、可処分所得算出シートを提出するわけですが、以下の内容が記載されます。

- 再生債務者情報(申立人本人)

- 被扶養者情報(同居も別居も含む)

- 居住地

- 過去2年間の収入合計

- 過去2年間の所得税額相当額

- 過去2年間の住民税額相当額

- 過去2年間の社会保険料相当額

可処分所得の計算によって、予想以上に最低弁済額が高くなってしまい再生計画案の作成が困難になるなど、手続きの廃止や計画案の不認可となる事例も多く見受けられます。

「給与所得者等再生」か「小規模個人再生」かの選択のためにも、可処分所得の計算は申立て前から正確に行っておく必要があるようです。

5. 個人再生の再生計画案と返済計画表の提出

借金の総額が確定すると、再生計画案と返済計画表を提出します。

ですがその前に、報告書を裁判所に提出しなければなりません。

報告書とは、再生債権者にとって再生計画案の同意・不同意の判断材料になると共に、再生計画に対する意見を述べるための重要な資料になるので、できるだけくわしく記載しましょう。

報告書の記載内容は次のとおりです。

- 申立人の過去10年前から現在に至る経歴

- 家族関係等

- 現在の住居の状況

- 個人再生手続きを申立てるに至った経緯

- 財産

- 債務

- 申立て前7年内の免責等の有無

報告書の提出後、いよいよ再生計画書の作成、そして提出となります。

申し立てから約18週目(4ヶ月程度)くらいだと思っていいでしょう。

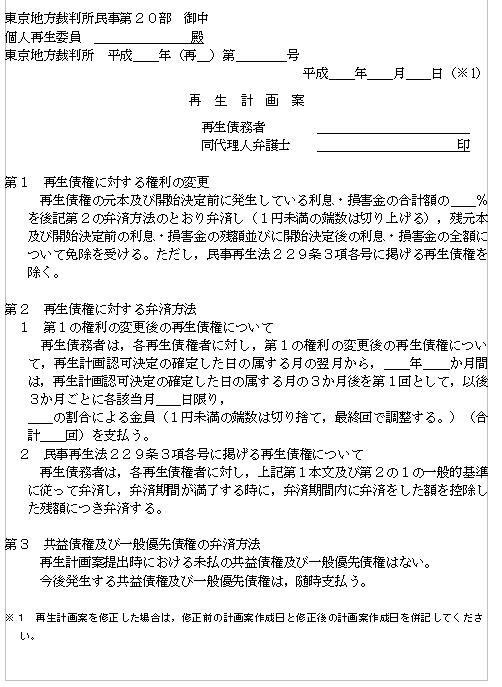

再生計画案の記載内容

※住宅を手放さずに行う場合や、不法行為による賠償金等の債務がある場合、弁済方法等の記載が異なります。

再生計画案に定める事項は3つあります。

- 1. 全部または一部の再生債権者の権利の変更に関する条項

-

- 再生債権に対する権利の変更

債務の減免/期限の猶予 - 再生債権に対する弁済方法

- 弁済期が3ヶ月に1回以上の分割方法であること

- 再生計画認可決定から3年間で分割弁済すること(5年を超えない範囲で)

- 再生債権に対する権利の変更

- 2. 共益債権及び一般優先債権の弁済方法

-

- 未納がない場合

「今後発生する共益債権・一般優先債権は随時支払う」と記載 - 未納がある場合

「未払いの◯◯税◯万円を、◯月◯日付けで合意に従って支払う」

「今後発生する共益債権・一般優先債権は随時支払う」と記載

※共益債権とは再生手続にかかる費用のこと

※一派乳腺債権とは各種税金や保険料のこと - 未納がない場合

- 3. 知れている開始後債権がある時は、その内容に関する条項を定める

- 再生手続開始後の原因に基づいて発生した財産上の請求権について、再生計画に基づく弁済が終了するまで、財産上の請求権を行使して弁済を受けることができない。

また、債権者も強制執行等することができない旨を記載する。

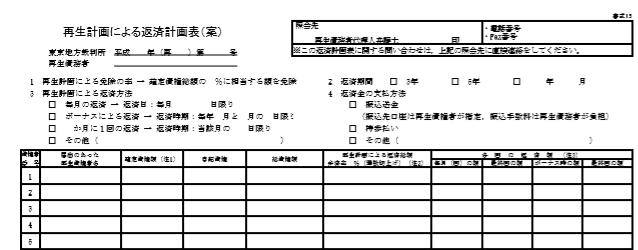

返済計画表の書き方

先程ご紹介した再生計画案だけを見ても、どの債権者に月いくら支払うのかが分かりにくいかと思います。

そこで、東京地裁では債権者が再生計画を検討する際の参考として、「再生計画による返済計画表」を再生計画案に添えることとしています。

返済計画表には次の内容を記載します。

- 再生計画案に定めた弁済率・弁済方法

- 再生債権者名

- 確定債権額

- 自認債権(債権者からの届出がなく申立人が自認している債権)

- 総債権額

- 再生計画による返済総額

- 各回の返済額(毎月の額・最終回の額等)

再生裁判所名と事件番号、再生債務者や代理人氏名などは正確に記載しましょう。弁済率は、再生債権者が計算しやすいように小数点以下2桁がベスト。チェックボックスもモレがないよう注意しましょう。

返済計画表を作成し、再生計画案と共に提出すれば、あとは認可または不認可の決定を待つこととなります。

6. 債権者への書面決議と意見徴収

再生計画案と返済計画表を提出すると、個人再生委員が内容を精査し意見書を作成します。

この意見書によって裁判所が判断をして、小規模個人再生の場合は書面決議、給与所得者等再生手続の場合は意見聴取が行われるのです。

書面決議では、「再生計画案に同意しますか?」という内容の書面が債権者に送付され、不同意の場合は回答書が返送されてしまいます。

債権者の過半数以上の不同意、または不同意の債権者の債務額が全体の2分の1以上の場合、不認可となってしまうのです。

一方意見聴取では「再生計画案が認められない事情はありますか?」と債権者の意見を求めるだけに留められます。

ただし、認められない事情があり確認したところ、個人再生を認可できない事実が判明した場合は手続き廃止となることもあるので要注意。

個人再生委員は、書面決議や意見聴取の結果をふまえ、再生計画の認可または不認可についての意見書を提出し、裁判所が意見書の内容を元に再生計画を認めるか認めないかの決定を行います。

7. 再生計画案の認可または不認可の決定(個人再生手続きの終了)

再生計画案の提出から、約6週間で認可または不認可が決定され個人再生手続きは終了です。

再生計画案と返済計画表を提出するまでに、とても長い時間を費やさなければならず、個人再生の手続きはなかなか大変なものです。

そんな個人再生の手続きで一番気になるのが「再生計画案は本当に認可されるのか」ということではないでしょうか。

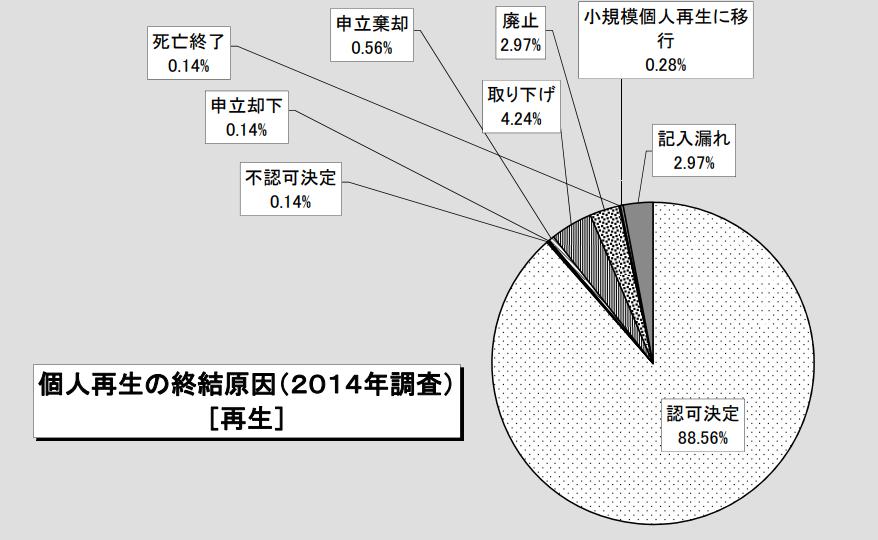

認可・不認可の確率について、日本弁護士連合会・消費者問題対策委員会が2014年度調査した、「破産事件及び個人再生事件記録調査」に参考になるデータがありました。

このデータを見ると分かる通り、88.56%の再生計画案が認可されています。

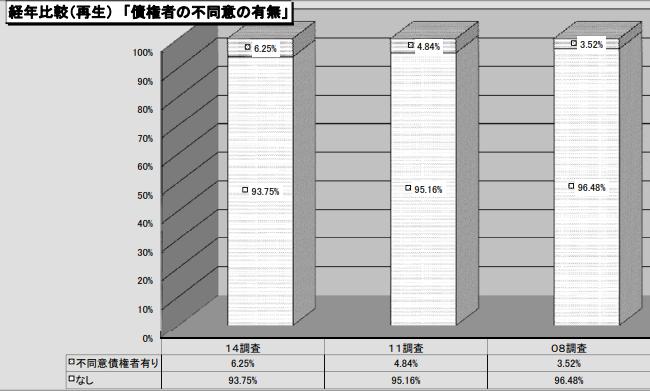

また小規模個人再生の認可決定を左右する、債権者の不同意の有無については下図のように、95%ほどの債権者が再生計画案に同意していることが分かります。

このように、再生計画案がしっかり作成されていれば、認可されない可能性はとても低いのです。

【まとめ】個人再生の手続きの流れは複雑で時間もかかるがやる価値はある

東京地方裁判所で個人再生の申立てを行うと、標準スケジュールで認可決定が出るまで約6ヶ月を要します。

先に紹介した日弁連の資料では、個人再生申立てから開始決定までの全国平均期間は34.46日。

開始決定から認可決定までの全国平均期間は117.68日となっています。

このことから、東京地裁以外の裁判所で個人再生手続きを行った場合でも、平均6ヶ月程度の時間がかかるということが分かります。

また、申立て書類を準備するにも、大変な時間と労力が必要です。

でも、個人再生が認められれば大幅に借金を減額してもらい新しい生活をスタートさせることができます。

個人再生は複雑なので、なかなか踏み出せないという方も多いかもしれません。

借金の問題は健康の問題と似ています。

病状が悪化する前に病院で治療を受けることと同じで、自己破産で住宅・財産を手放すしかなくなる前に、債務整理の専門家(弁護士・司法書士・法テラスなど)に相談してみましょう。