任意整理は、消費者金融やカード会社などの債務者と、「借金の減額」や「利息のカット」、「返済回数の増加」を交渉して毎月の返済負担を軽くするための債務整理の方法のひとつです。

弁護士や司法書士に任意整理を依頼すると、ほとんどの場合、期間は1ヶ月半~3ヶ月程度で和解が成立します。

任意整理は個人再生や自己破産とは違い裁判所を通さず、整理したい借金だけの返済方法を任意で交渉するので、家族や友人に借金があることや任意整理したことをバレずにできるのが最大のメリットです。

ただし任意整理では借金が免除されるわけではないので、整理後も返済ができる安定した収入があることが条件になります。

- 借金の返済が苦しくて、結局毎月借金が増えている。

- 借金があることを家族にバレたくない。

- 家族に内緒なので自己破産はしたくないが、このままでは借金地獄から抜け出せない。

- 任意整理という言葉は聞いたことがあるが、どんなことをするのか分からず不安。

このように、借金の返済で毎月お金のことばかり心配で辛いが借金のことを相談できる人もいないなら、任意整理を考えてみてはいかがでしょうか。

任意整理することを決めている方も、まだ迷っている方もまずは任意整理の全体的な流れを知って、和解までの手順をイメージしましょう。

今回は、任意整理の手続きの流れについて解説します。

任意整理の交渉内容と手続きの全体的な流れ

任意整理の交渉内容はおおまかに4つあります。

- 元金を減らす

今ある借金残高を少しでも減らす

- 将来利息のカット

和解成立~完済までの利息をカットする

- 経過利息のカット

弁護士・司法書士に依頼してから和解成立までの、返済がストップしていた期間に発生した利息をカットしてもらう

- 返済期間(分割回数)の交渉

残った借金を36~60回で返済していく交渉(返済回数が多くなるので月の返済額が抑えられる)

これらの交渉を弁護士や司法書士に依頼し、和解成立するまでには6つの手順をふむことになります。

- 弁護士または司法書士に相談、依頼

- 受任通知発送と返済の停止

- 弁護士費用等の支払い

- 債務額の交渉と確定

- 和解成立

- 和解後の返済スタート

そして、和解までにかかる期間は1ヶ月半~3ヶ月程度と言われていますが、それ以上かかる場合は債権者側の交渉に対する姿勢が影響していると考えられます。

複数の借金の任意整理を依頼したのに、1社が交渉に応じないといった事例もあるので、債務整理の経験が豊富な弁護士や司法書士に依頼すると安心です。

では、「1. 弁護士または司法書士に相談、依頼」から「6. 和解後の返済スタート」までの具体的な流れをみてみましょう。

和解成立までの任意整理の手続きの流れ

まずは、和解成立までの手順について解説します。

弁護士に依頼するときの手順から和解成立までの流れを把握して、任意整理をスムーズに進めましょう。

1. 弁護士や司法書士に相談し任意整理を依頼

弁護士や司法書士に任意整理を依頼する場合、事前に相談する必要があります。

基本的に電話予約の上、直接面会して相談しなければなりません。

これは、日本弁護士連合会の「債務整理事件処理の規律を定める規定」第3条で決められていることです。

※完済済みの借金の関して(過払い請求等)は該当しない為、来所不要で依頼できます。

相談料は依頼する弁護士・司法書士によって様々で、無料で相談にのってくれるところもあります。

また、依頼したい弁護士事務所が遠方だったり、ケガや病気など外出できない人のために出張で無料相談会を行っていることもあります。

自分の都合に合った弁護士や司法書士の方に依頼してください。

電話で相談の予約をしたら、相談に行く前の準備として、必ず自分の借金の状況をチェックしておきましょう。

- 借入先はどこか

消費者金融、銀行カードローン、クレジットカード、ショッピングローン、親戚や友人からの借金や完済済みの借金も含む。

- それぞれの借金額はいくらか

それぞれの現在の借金残高・借金残高の総額。

※1社辺りが140万円を超える借金について、司法書士は扱えないので弁護士に依頼しましょう。 - 月の返済額はいくらか

各借金の毎月の返済額・毎月の返済総額。

- 借入を始めたのはいつ頃からか

借金した時期によっては過払い金返還請求ができる可能性がある。

- 保証会社・保証人がついている借金か

連帯保証人がついている借金だと、保証人に返済義務がうつる。

銀行カードローンは、保証会社に消費者金融・信販会社がついていることがあり、任意整理すると、債権者が銀行から保証会社にうつるので要注意。 - 整理したい借金と残しておきたい借金はどれか

たとえばショッピングローンを任意整理する場合、車や高価な家電などは押さえられてしまう。

差し押さえられると困るものがある場合は、方法を考える必要がある。

任意整理は和解後に返済していけることが前提なので、確実に返済できる金額で交渉してもらうために、借金の状況把握はなるべく細かい方がよいでしょう。

※どうしても分からない場合、依頼した弁護士・司法書士によっては調査してくれますので、借入先の名前だけでも把握しておいてください。

また相談の結果、任意整理を依頼することになるなら、その場で手続きをする方法もあります。

手続きに必要な書類などは、相談のための電話予約の際に伝えられるかもしれませんが、テレビCMで有名なアディーレ法律事務所のホームページに記載があったので紹介します。

- 身分証明書

運転免許証・保険証・パスポートなど1通※出張相談の場合は表裏両面コピー。

- 債権者一覧

完済した借金・保証債務・住宅ローン・自動車ローン・親族知人からの借入も全て分かる範囲で書き出しておく。いつ頃から借りているのかも分かるとよい。

アディーレの債権者一覧表を参考に作成すると情報の過不足なく作成できる - 家計の収支状況

収入証明(配偶者の収入も分かるとよい)・家賃・食費・水道光熱費など家計の収支を分かる範囲で書き出しておく。

※生活にムリがでない返済額で、任意整理の和解交渉をするために必要な情報です。 - ローンカード・クレジットカード

利用していないカードも全て。

※借金の額を確定するため、依頼後の利用はやめましょう。また、弁護士・司法書士に正式に依頼し債権者に受任通知が発送されると、信用情報機関に債務整理中の情報が登録されカード利用ができなくなります。 - 印鑑

シャチハタ以外の印鑑。

※相談の結果、正式な依頼をするとなると契約書を交わすので必要になります。

これらに加えて、あると参考になる書類が3つあるのでこちらも用意しておきましょう。

- 借金の契約書

任意整理に必要な取引履歴開示請求がスムーズになる。

- 取引履歴(明細書等)

返済状況や残債務が分かる。

- 預金通帳

過去2年くらいの履歴があると、返済能力の参考になる。

※依頼する弁護士・司法書士により、必要書類は異なります。

そして相談した弁護士・司法書士に正式な依頼をすることになると、委任契約書が作成されます。

委任契約書には、依頼を受けた債務整理方法(任意整理・過払い金請求など)や弁護士費用(着手金・報酬の計算方法・必要な経費)が書かれているので、費用面など納得した上で署名・捺印をしましょう。

2. 受任通知発送と返済の一時停止

手続き1.で委任契約を交わすと、弁護士・司法書士より債権者に受任通知が送られます。

受任通知には、債務者氏名・住所・生年月日と依頼を受けた代理人(弁護士・司法書士)であることが書かれています。

受任通知を受け取った債権者は、貸金業法21条1項9号(取り立て行為の規制)によって今後依頼者本人や関係者への連絡、そして取り立て行為の一切を禁じられます。

債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

もし弁護士等に依頼して委任契約を交わし、受任通知を送っているのにもかかわらず借金の返済を求められたら違法行為に当たりますので、すぐに依頼した弁護士等に報告しましょう。

整理する借金が銀行引き落としでの返済となっている場合は、債権者ではなく銀行に引き落とし停止の手続きをしなければなりません。引き落としを停止させる前に、銀行口座残高をゼロにしておきましょう。また、公共料金や家賃も借金と同じ口座であれば、銀行で自動引き落としの停止手続きをしておきましょう。

3. 弁護士費用または司法書士費用の支払い

委任契約には、弁護士費用や司法書士費用について書かれている項目があります。

主な費用項目は以下の通り。

- 着手金

結果の成功・不成功に関わらず、依頼した時点で発生する費用

- 和解報酬

和解が成立したら支払う報酬

- 減額報酬

利息の引き直し交渉などで借金が減額された際に支払う報酬

- 過払い金報酬

利息制限法の引き直し計算の結果、過払い金が回収された際の報酬

基本的にはこれらの費用を支払うこととなりますが、着手金無料・着手金以外不要という弁護士・司法書士もいます。

司法書士が安くて、弁護士にかかる費用は高いと考えている人もいるようですが、全てにおいてそうとは言えません。

下の表はいくつかの弁護士・司法書士費用をリサーチし、任意整理にかかる費用相場を比較したものです。

| 弁護士に依頼 | |

|---|---|

| 費用相場 |

|

| 特徴 |

|

| 司法書士に依頼 | |

|---|---|

| 費用相場 | 1社3~5万円 ※2社以上まとめて依頼すると、1社あたりが安くなることも。 |

| 特徴 | 司法書士だと、1社あたりの費用になることが多い。 ※過払い金請求でお金が帰ってきた場合は、成功報酬が発生する。 ※総額140万円以上の借金の債務整理の代理権はない。 ※債権者と訴訟に発展した場合、簡易裁判までの代理で行える。 |

和解報酬や減額報酬が発生する場合、全ての交渉が終了してからでないと正確な金額がわかりません。

委任契約書を交わす際に、費用の面も疑問が残らないようにしておくことが大切ですね。

4. 債務額の確定と交渉

ここまでは、弁護士や司法書士に依頼するまでの流れでした。

委任契約を交わせば、あとは交渉成立まで弁護士や司法書士からの連絡を待つだけです。

この間、弁護士と司法書士は以下の作業をしています。

- 債権者に取引履歴開示請求をし、残っている借金の調査を行う。

調査した上で、任意整理をするか他の方法にするかを決める。

- 利息制限法に違反した利率で貸付があったかを調べる。

任意整理から過払い金請求になる可能性もある。

- 時効が成立している借金がないかを調査する。

滞納したまま返済していない借金がある場合、時効援用により借金を返済しなくて済むかもしれない。※借金の時効については「借金の時効援用の方法」を参考にしてください。

これらの内容を確認した上で、最終的に返済しなければならない借金の額が確定します。

債権者との主な交渉内容は、借金の返済方法です。

債務者が毎月支払える金額で借金を返済することを、債権者に認めてもらうのが目標です。

この交渉の中で、債権者が任意整理に応じてくれない、または整理しても収入が足りず月の返済ができないと判断されると、他の債務整理方法(個人再生や自己破産)を検討しなければなりません。

また、ごくまれに任意整理の手続き中に債権者から訴訟を起こされるケースがあります。

これは債権者側が、「和解交渉の長期化を防ぎたい」「返済条件に納得いかない」と考え、裁判所で公平に和解条件を決定してもらうために起こすことが多いようです。

債権者側としては、自己破産等で貸したお金が全く返済されないよりも、利息をカットしてでも返済される方がメリットが大きいので、基本的には任意整理交渉の条件で和解できると考えてください。

和解成立までの期間が3ヶ月以上なら訴訟もありえる

スムーズに交渉がすすめば、依頼から1ヶ月半~3ヶ月で和解が成立します。

3ヶ月以上かかる場合は、他の債務整理に移ったり、訴訟に発展する可能性があります。

※訴訟により裁判所判決がくだると、強制執行により給与や銀行口座を差押えられることもあります。任意整理はあくまで、債権者との和解に向けての交渉になるので、自分にとって都合の良い返済計画では和解できないことを覚えておきましょう。

和解成立後の任意整理の手続きの流れ

債権者と交渉を重ね、お互いが納得すれば和解成立となります。

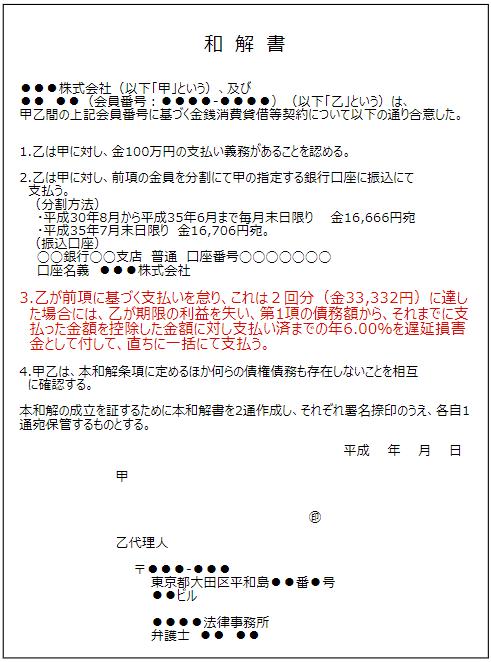

和解が成立すれば、「和解書(合意書)」を作成するのが一般的。

和解書を交わすと、合意した和解内容で返済がスタートします。

ここで問題なのが、和解どおりの返済ができなくなってしまった場合です。

基本的に残りの借金を一括請求されるようですが、支払うことができずにいると個人再生・自己破産にうつる可能性が高くなります。

そういった意味でも、確実に毎月返済できる金額での和解が望ましいと言えますね。

では、具体的な和解書のチェックポイントと、和解後の返済がスタートした際の注意点を見てみましょう。

5. 和解成立後の和解書(合意書)の作成

和解書が作成されたら、必ず和解条件を確認しましょう。

依頼した弁護士・司法書士によっては、和解書が郵送で送られてくる場合もあります。

和解書に記された内容が、間違いなく納得の行く条件かどうかを確認した上で署名・捺印をします。

下の図は、和解書の例です。

返済できなかった際の取り決め事項は、特に注意して読んでおきましょう。

遅延損害金にかかる割合は、和解した債権者によって大きく違います。

遅延損害金が発生しない事例から中には20%以上かかるパターンもありますので、和解した時点では滞納しない自信があったとしても、必ず確認しておく必要があります。

もし、返済が遅れてしまい一括請求され、支払うことができなくなると個人再生・自己破産につながることを忘れずに、和解書にサイン・捺印をしましょう。

6. 和解後の返済スタートから完済までの期間と注意点

任意整理の返済期間は、借金の残額によって様々ですが3年~5年(36~60回)の長期分割返済になることが多くあります。

次の3つの点に注意して、スムーズに返済を完了させましょう。

振込で返済する場合は明細書を残しておく

和解したとはいえ、返済中や完済後のトラブルがまったくないわけではありません。

後に、「返済した」「返済していない」でトラブルにならないように、返済した証拠はきちんと残しておきましょう。

振込返済の場合は必ず明細書を発行して、完済するまで保管しておくと安心です。

返済に遅れたら遅延利息が発生していないか確認する

万が一返済に遅れてしまった場合は、遅延利息が発生している可能性もあるので、確認してから遅延利息も含めて返済します。

これは最後の返済の際にも、必ず確認しておいたほうが良いでしょう。

債権者から督促されていないから大丈夫だと思い込んでしまい、多額の遅延損害金が発生し最終的に返済不能に陥ってしまうことも考えられます。

ただ、借金の返済を待ってもらっているのですから、当然返済期日を守るのがマナーです。

スマホのアラーム機能を利用するなどして、返済日を忘れないように工夫することも大切です。

家族にバレないように完済後に自宅に郵便物を送らないよう連絡しておく

完済後の契約書返還については、自宅に郵送される場合と代理人である弁護士・司法書士事務所に送られる場合があるようです。

完済まで家族にバレずに返済していたのに、全て返し終わってから書類が届いてバレてしまっては元も子もありません。

完済直前に債権者側に連絡し相談しておきましょう。(参考:債務整理すると親・家族バレする?内緒で手続きする方法)

【まとめ】任意整理をする前に自分の借金を把握することが大切

任意整理の手続きの流れの中で、1番重要な部分は「自分の借金の総額を把握すること」と「自分が毎月返済できる金額を、正確に弁護士・司法書士に伝えること」

この2つは任意整理を依頼するまでの段階で、自分でできます。

借金の総額と返済できる金額を自ら知ることで、任意整理後の生活を具体的に描けるのではないでしょうか。

個人再生や自己破産といった、債務整理方法をとらなければならない事態になる前に、一度自分の借金の総額と返済可能な金額を見直してみましょう。

任意整理による信用情報機関への情報登録期間は5年間です。

その期間は、新たなローン・クレジットカード契約はできませんが、借金を滞納しても5年間は延滞情報が登録されます。

※滞納している間はずっと延滞情報がのります。

任意整理をして完済にいたるまでの期間は3~5年。

返済額にムリがなければ、新たに借金する必要もありません。

借金返済のことを考えて不安に襲われるなら、専門家に相談だけでもしてみてはいかがでしょうか。